添付書類の内容で相続税の税務調査率が変わります!

目次

5人に1人が税務調査を受けている

相続財産を取得した際、私たちは税申告を行い、相続税を支払う必要があります。正しく申告ができていれば、自身で申告した通りの相続税を支払えばいいのですが、申告内容に不足や誤りがある場合、税務署からの税務調査が実施されることがあります。

国税庁が発表している統計では、相続税申告の税務調査率は20%となっています(2022年)。つまり相続税申告を提出した人の5人に1人は税務調査を受けることになります。

しかし、この確率は税理士が様々な添付書類をつけることによって抑えることができます。

そして、一度税務調査の対象となると80%以上の確率で追加課税となってしまいます。

そんな絶対に避けたい税務調査ですが、実は今回お話しする「書面添付制度」を活用することで、税務調査に選ばれる可能性を低くすることができます!

相続税申告に添付する書類とは?

一般に税務申告書にはその計算過程を説明するため何らかの明細書が付属資料として添付されますが、その書式や記載内容は概ね定型化されています。

しかしながら相続税の申告書はその内容が千差万別であることから定型的な書式も多くはありません。それだけに添付する資料の作成の仕方によって、申告書の正確性を担保する度合いに差が生じます。

つまり、相続税の税務調査の確率は添付する書面の付け方で変わってきます。

添付する書類のポイント

ここでは添付する書類のポイントを説明します。

【1】財産内容の網羅性をアピールし、財産評価の計算過程を明らかにする。

例えば、「定期預金900万円」と申告書に記載した場合、税務署側は「それ以上の預金は本当にないのか?」という視点になります。そこで、より申告書の信憑性を高めるために、金融機関が発行する“預金の残高証明書”を添付書類として添付して申告をします。

さらに、「相続発生直前に大きな預金引出しがあったのでは?」という疑いをなくすため、過去数年の預金移動について、申告書とは別に事情説明書をつけて申告を行うこともあります。

不動産についても名寄帳を添付して網羅性を担保するとともに、土地の評価計算に際し地図や写真を利用して、評価減の要素の説明書を添付するなどします。

【2】申告書の「作成過程」をアピールする

「相続人全員の全口座を過去5年間調査しましたが、被相続人からの入金(生前贈与)は一切ありませんでした」

「被相続人の貸金庫を開封した結果、中身は現金100万円でした」

等、相続税申告書作成の過程や、実施作業内容を記載した書類を添付し提出することができます。

そのような添付書類により税務署も「しっかりとした調査による申告書である」疑うことなく、安心して内容を確認することができます。

税理士が税務署に対して申告書の作成経緯を明らかにし、その内容を保証する制度ともいえます。

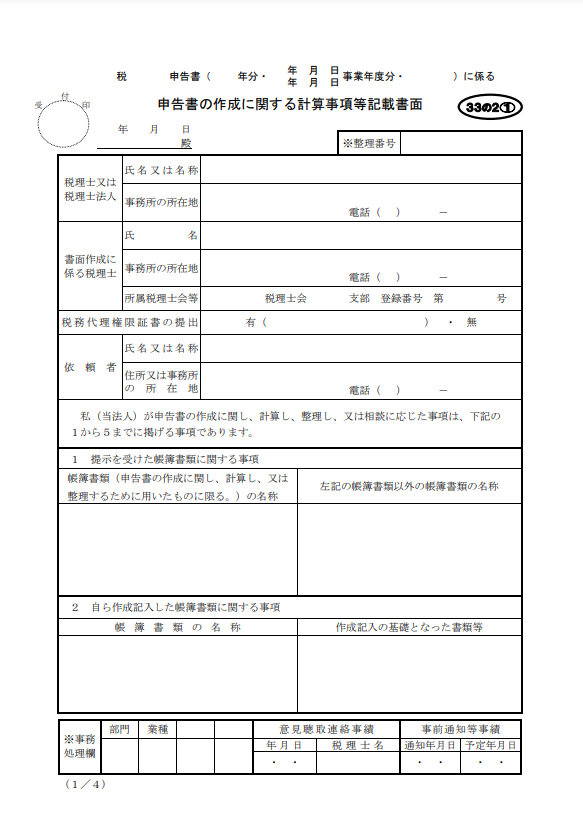

この書類添付制度は、税理士が申告書を作成するに当たり、「計算し、整理をし、又は相談に応じた事項」を記載した書類として税理士法第33条の2により定められています。

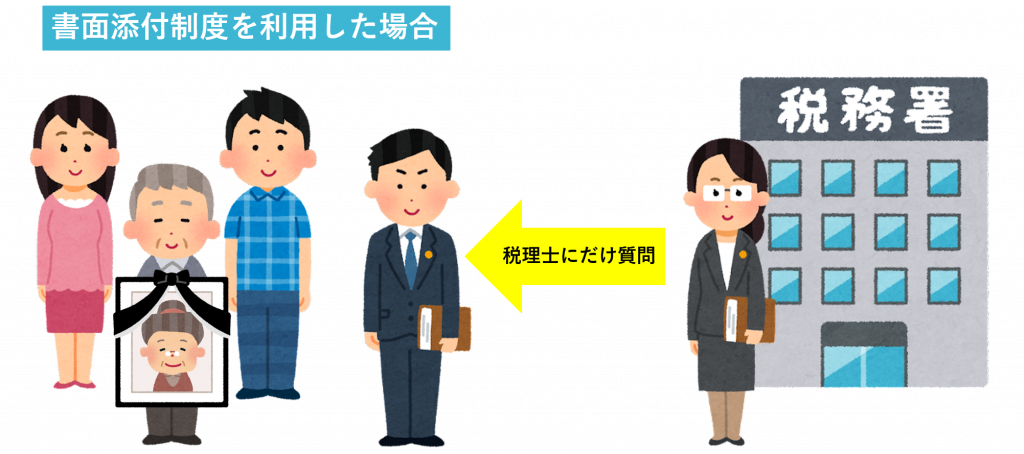

添付する、しないは任意であり、収集資料の多寡にもよりますが、この書面が添付されている相続税の申告書は、税務署が調査を行う場合には、相続人へ連絡するより先に税理士への申告に関する意見聴取(ヒアリング)を行うのが原則になります。

税理士への意見聴取の結果、調査の必要性がないと認められた場合には、税理士にそのことを記した文書が送られ、調査は省略・完了となりますので、相続人にとっても、とても安心できる制度です。

効果的な添付書面とは

では書面には具体的にどのようなことを記載するのでしょうか。

添付する書面の様式は財務省から決められており、例えば以下のような内容を記載します。

・税理士は納税者からどのような資料を預かり、どの書類を作成したか

・どの事項について計算・整理をしたか

税理士が作成した資料、またどの事項について計算・整理をしたのかを記載します。整理した事項の中で特に変動が激しいものについては補足説明を付し、数字の変動からだけではわからない背景について説明することで、申告書の内容を補足することができます。

書面添付制度のメリット

①税務調査が省略される

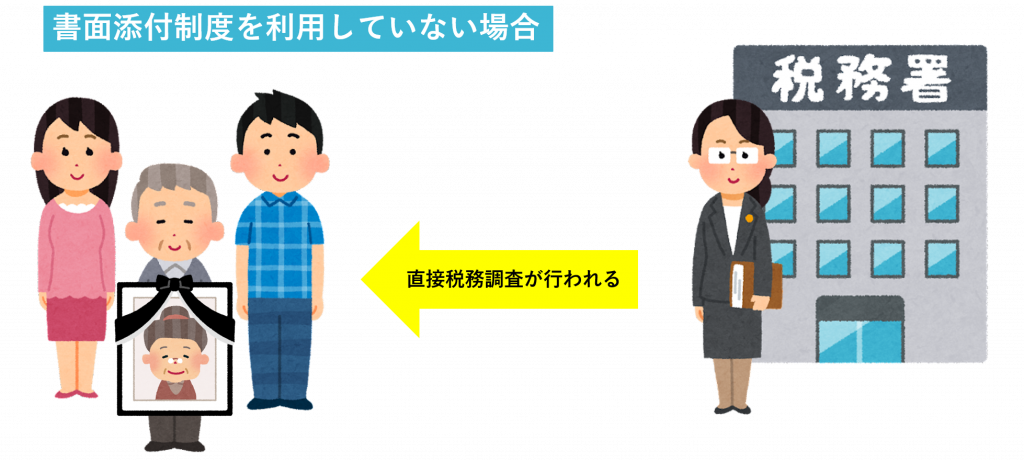

本来税務調査が行われる場合、調査官が納税者の自宅に来訪し、納税者に対して質問の雨を降らせることになります。

しかし書面添付制度を利用している場合には、万が一税務署側で疑問点や不明点があったとしても、税務調査の前に、税理士に対して意見聴取が行われます。

そしてここで疑問点が解消されれば、相続税の税務調査が省略されることがあるのです。

②税務調査率が下がる

そもそもこの制度が創設された目的は、税申告書の信頼性を高めることにあります。

税務調査で指摘されそうな内容について、税理士が事前に調査・検討した旨を書面にして申告書に添付しているため、税務署に対して既に専門家である税理士から説明がなされている状態になります。

そして、もし添付書面を受けて税務署側に疑問があったとしても、対応窓口は書面を作成した税理士になります。

二段階で税理士のサポートが入るため、結果として税務調査率が下がることになるのです。

③罰金が科されない

更に書面添付制度を利用することで、たとえ税務調査を受けて財産の申告漏れがあった場合でも、通常の場合と異なり、罰金が科されなくなるというメリットがあります。

通常は税務調査で財産の申告漏れを指摘され、追加で税金を支払うときには罰金と利息も支払わなければなりません。

各状況下で支払わなければならない罰金と利息は以下の通りです。

遺産総額基準

| 自主修正申告を行った場合 | 税務調査で指摘された場合 | |

|---|---|---|

| 無申告加算税 ※条件:そもそも申告なし | なし | 5-15% |

| 過少申告加算税 ※条件:申告あり、ただし申告した税金が少なかった | 5% | 10-20% |

| 重加算税 ※条件:隠ぺいを図り、故意に税金を逃れようとした | なし | 35-40% |

※【延滞税の税率】(令和3年1月1日以降の期間)

①納期限の翌日から2か月以内:年2.4%

②納期限の翌日から2か月経過:年8.7%

(修正申告の納期限=修正申告書を提出した日)

税務調査が行われるよりも前に自分自身で間違いを申告した場合に科されるペナルティは、上記の表の「自主修正の場合」に当てはまります。

一方、税務調査で間違いを指摘された場合には、自主修正の場合と比べてとても高い税率のペナルティを科せられます。

では書面添付制度を利用していた場合はどうかというと、税務署が税理士に対し質問するなかで間違いが見つかった際に、その時点で申告書を提出しなおすことで自主修正扱いにしてもらえるのです。

万が一間違いがあったとしてもペナルティが科されないのは非常に安心ですよね。

書面添付制度のデメリット

①内容が希薄なものは逆効果

書面添付制度は、税理士から申告書に対する保証書のようなものであるとご説明しましたが、書面添付をしても記載内容が希薄であると逆に調査が足りないのではないかと、税務署から疑われて税務調査を誘発する可能性もあります。

②税理士費用が高くなる

書面添付がなくても税申告はできるため、書面添付制度を有料オプションとして位置付けている税理士事務所も多々あります。

私たちの事務所では、相続税申告のプランの中に書面添付制度の料金も含んでご用意しています。

相続税申告には相続専門の税理士に依頼しましょう

相続税申告は税理士であればだれでも作成可能であるというわけではありません。

相続税申告は「相続税法」「相続税法施行令」「相続税法施行規則」「相続税基本通達」「財産評価基本通達」そして「民法」という複数の法律とルールに基づいて作成しなければならず、税務申告の中でも特に難しいといわれています。

一方で、税理士1人が年間に受ける相続税申告の件数はというと、日本国内の相続税申告件数は 年間約5.3万件、税理士の登録者数は約7.4万人ですから、0.72件なり、実は1 件にも満たないのです。

つまり、どの税理士事務所も法人税の申告経験はある程度ありますが、相続税の申告を数多く行っている事務所は実はそう多くはないということがいえます。

お医者さんにも外科、内科、精神科などの専門分野があるように、税理士にも相続税の申告を年間安定的に行っている相続専門の税理士がいます。税理士に相談される際は、相続専門税理士にご相談されることをお勧めします。

初回無料で相続のご相談を受付けております

税務調査のことについてちょっとしたご質問、ご相談でも構いません。心配ごとがあるようでしたら、一度お電話ください。

※無料相談はお客さまの思いをしっかりとお聞かせいただきたいため、直接お会いする面談形式のみとさせていただいております。(お電話やメールのみのご相談はご遠慮いただいております)

※ご相談は、相続人の方または遺言書を検討されている方と、そのご親族様に限定させていただいております。

- 相続手続きトータルサポート(相続手続き+相続税申告)

- 相続税申告・納税

- 相続税の節税チェックリスト

- 相続税・贈与税改正のポイント

- 民法改正のポイント

- 相続税の仕組みと申告

- 課税対象財産

- 相続税評価額の算出

- 物納の手続き方法

- 延納の手続き方法

- 税務署がチェックしてくること

- 相続税がかかるか心配な方へ

- 相続税の計算方法

- 相続税の基礎控除/基礎控除を超えたら当事務所にお任せください

- 各種控除について

- 贈与税額控除

- 配偶者控除

- 未成年者控除

- 障害者控除

- 外国税額控除

- 相次相続控除

- 財産を把握し、評価する

- 宅地の評価(自分で使用している宅地)

- 借地・貸地

- 上場株式

- 取引相場のない株式

- 預貯金や公社債(金融資産)

- 生命保険・死亡退職金

- その他、相続財産

- 相続発生後の節税対策!これだけは押さえておきたい4つのポイント

- 相続税の申告書15種類と提出先

- 【相続財産別】相続税の申告に必要な書類一覧

- 申告期限が近づいている方へ

- 10ヶ月以内に相続税申告をしなかった場合どんなデメリットがあるの?

- 加算税、延滞税を納付する

- 相続税のQ&A

- 相続税申告で失敗しないためのポイント

- 相続税の失敗事例

- 税務署からの相続税についてのお尋ね/お知らせが届いた方へ

- 申告書を自分で作成したい方

- 税負担の軽減

- トータル税金対策とは

- 相続税の計算方法

- 相続税の相談は「相続専門の税理士」にすべき理由

- 相続財産とは

- 当相談室が相続税申告に強い理由

- 添付書類の内容で相続税の税務調査率が変わります!

- 相続税の申告を相続税に強い税理士に依頼するメリットとは?

- 相続税の計算方法は?相続専門の税理士が解説!

- 亡くなった方が現役世代だった方へ

- 【相続税の申告】相続税の計算方法

- 子供名義、孫名義の預金がある方へ

- 【相続税申告】相続税の申告・納付

- 【相続税申告】相続税申告に必要な書類

- 【相続税申告】延納と物納

- 【相続税申告】相続税の期限後申告

- 税務調査のご相談