相続税の相談は「相続専門の税理士」にすべき理由

今回の記事では、

・相続のことは相続専門の税理士に依頼すべき理由

・相続税に強い税理士を選ぶためのポイント

・税理士報酬の相場と無料相談のチェックポイント

を解説します。

また相続税のことでお困りの方は、京都市に2拠点を構え、京都府全域に対応している京都あんしん相続相談室にぜひご相談ください。

相続税に強い税理士は少ない?

税理士は言わずもがな「税」の専門家ですが、税には相続税のほかに所得税や法人税などがあります。

そのため同じ税理士資格を持っていても、専門の税務分野は税理士ごとに異なるのです。

例えるならば、同じ医者でも「外科」「眼科」「精神科」などそれぞれ専門の分野があるのと同じです。

ですから、相続税の相談・相続税申告の依頼は相続税に強い税理士にお願いするべきなのですが、相続税に強い税理士は少ないのが現状です。

相続税に強い税理士が少ない理由①相続税の申告件数が少ない

税理士の大半は法人税の申告や個人の確定申告を対象に仕事をしています。

相続税は特殊な税金であるとともに、そもそもの申告件数が法人税や所得税と比べて圧倒的に少ないのです。

それに伴い、相続税を専門にしている税理士の数も少ないのです。

相続税に強い税理士が少ない理由②相続税の知識がなくても税理士資格が取得できる

税理士試験の中で「相続税法」は、必須科目ではなく選択科目です。

相続税法を選択しなければ、相続税のことが試験に出題されることはありません。

また相続税法を選択する受験生は少なく、結果的に相続税の知識がある税理士が少なくなってしまうのです。

相続税申告を税理士に依頼するメリット

「相続に強い税理士」を選ぶポイント」ついては後述しますが、ここではまず相続税の申告を税理士に依頼するメリットについて解説します。

メリット①時間や体力、精神的な余裕ができる

最も大きなメリットがこちら。相続発生後は、相続税申告以外にも以下のように多くの手続きを行う必要があります。

・死亡届の提出

・世帯主の変更

・健康保険、介護保険の資格喪失届の提出

・不動産の名義変更

・預貯金・有価証券の解約

・生命保険金の受け取り

・電気ガス水道の変更手続き

・固定資産税の手続き

加えて自分で相続税申告を行う場合、相続税申告の全体的な流れを把握し、必要書類を調べるところからスタートするため、手間と時間がかかります。

さらに相続税申告は、相続が発生したことを知った日の翌日から10か月以内に行わなければなりません。

大きな負担となる相続税申告を税理士に依頼することで、遺族は精神的にも体力的にも余裕をもつことができます。

メリット②税務調査の確率が下がる

相続税申告では、申告内容に問題があると後日税務調査が入ります。

一般的に、相続税申告で税務調査が入るのは約20%といわれています。

そして調査が入ったうちの約8割が申告漏れを指摘され、追徴課税のペナルティを受けています。

相続税申告書には税理士の署名欄があり、自分で申告を行うとその署名欄は空欄になります。

税務署は「署名がない申告書は間違っている可能性が高い」と判断することも多く、税務調査が入る確率が高くなるのです。

相続専門の税理士に依頼すれば、署名入りの申告書になる上、あらかじめ税務調査を見越して対策を取った申告書を作成してもらうことができます。

メリット③節税できる

相続税申告を税理士に依頼すると、税理士報酬を支払う必要があります。

そのため「自力で申告した方が節約できるのではないか」と考えがちです。

相続税には、相続税額を抑えることができる特例や控除が数多く設けられており、適用できれば税額を大幅に抑えられる(場合によっては0円になる)場合もあります。

ただしその使い方はむずかしく、間違った適用をして申告すると追徴課税のペナルティを受けることになります。

自力の申告で節約したつもりが、かえって大幅な出費になってしまう可能性もあります。

相続税に強い税理士であれば、特例や控除を適正に利用して大幅な節税に繋げることができます。

税理士報酬を払ったとしても、節税によってその費用を回収できるケースが少なくないのです。

相続税に強い税理士とは?選び方のポイント

相続税申告を税理士に依頼するメリットがわかったところで、続いては相続税に強い税理士を選ぶポイントを解説していきたいと思います。

ポイント①料金体系が明確か

一般的な税理士報酬は遺産総額の0.5〜1%です。この目安をもとに「高すぎる」「安すぎる」ことがないかを確認しましょう。

また相続税は、相続人の数や相続する財産の内容などにより相続税申告の難易度が異なります。

基本料金でできるサポート内容や、基本料金以外に発生する料金にはどんなものがあるのかを明確に示しているかをチェックしましょう。

ポイント②各分野の専門家と連携したサポートがあるか

相続税申告では、税理士以外の専門家のサポートが必要なケースがあります。

例えば複雑な形状の土地を相続する場合など、不動産の価値を正しく評価できる専門家(不動産鑑定士など)に依頼します。

また相続人同士の話し合いがうまくいかず、トラブルに発展するケースでは、相続に詳しい弁護士に解決をしてもらいます。

そのほかにも、手間のかかる名義変更を司法書士に依頼することで相続の手続きをスムーズに進められることもあります。

このように各分野の専門家としっかり連携している事務所であれば、あちこちに依頼する必要がなくワンストップで相続の手続きを完了することができます。

ポイント③依頼人の味方になってくれるか

相続税申告では、これまで相続税に接した機会がほとんどない状況で税理士に相談する、という依頼人がほとんどだと思います。

相続税は、その仕組みはもちろん用語自体もむずかしく、相続税の知識がないと理解しにくい税金です。

そのため依頼人にわかりやすい説明をしてくれるかどうかは重要なポイントです。

また相続税は、相続人の財産状況や家族構成、関係性などで、相続税申告の内容が大きく異なります。

具体例をあげて説明するなど、依頼人が理解して納得できるような提案をしてくれるかもチェックしましょう。

京都あんしん相続相談室の強み

1.ワンストップサービス

弁護士、不動産鑑定士、土地家屋調査士、司法書士、行政書士など京都府全域の相続の専門家と連携が取れる体制が整っています。

相続に関する悩みに対して、税理士の枠を超えてワンストップで問題解決のサポートができます。

2.多様なサービスプラン

相続税の申告内容は個々のケースで異なります。

また「どこまで税理士に依頼するか」についても依頼人の考えによって異なります。

そこで京都あんしん相続相談室では、豊富なプランから「相続税の申告報酬をできるだけ抑えたい」「相続税申告に関してのすべてをお任せしたい」など、依頼人の予算や要望に応じて選ぶことができます。

3.相談実績4,500件以上

京都あんしん相続相談室は四条烏丸と洛西口にオフィスを設け、京都府全域に対応し無料相談を受け付けています。

これまでの相談実績は4,500件以上と、多くの人から相談を受けております。安心してお任せください。

無料相談ではこんなところをチェックしよう

税理士事務所と本契約をする前に、まず無料相談を利用する方も多いでしょう。

その際にも、相続税に強い税理士かどうかをチェックすることができます。ぜひ参考になさってください。

チェックポイント①不動産の評価を適正にできるか

相続税申告の計算をするためには、相続財産の評価を行わなければなりませんが、評価がむずかしいといわれているのが不動産、特に土地です。

「公道に接している真四角の土地」など、整った形状の土地の評価は比較的簡単です。

しかしこのような条件が揃った土地は少なく、多くの場合、土地評価の「減額要素」が含まれています。

例えば、不整形地、広すぎる土地、私道に面しているなどです。

不動産の評価額が下がると、相続税を抑えることができます

こうした土地の「減額要素」を見落とさず、適正に評価できることが相続税に強い税理士の条件の一つです。

不動産を相続する方は、土地の減額要素について税理士から提案や説明があるかチェックしましょう。

チェックポイント②特例や控除活用の提案ができるか

相続税には

・小規模宅地等の特例

・配偶者の税額軽減

・農地等の納税猶予の特例

・未成年者控除

・障害者控除

など、さまざまな「特例」「控除」の制度が設けられており、適用できれば納付する税額を抑えることができます。

ただしこれらの制度は適用できる条件が細かく定められています。

相続税に強い税理士であれば、依頼人の家族構成や相続の状況などから、どの制度が活用できるのか、そして税額を抑えるためにはどのように活用すればいいのかを見極め、提案することができます。

チェックポイント③二次相続を見据えた対策ができるか

相続税申告では、その相続だけを考えて申告すると、次の相続で大きな負担になる場合があります。

例えば父が亡くなり、その配偶者や子どもたちが相続人になった場合(一次相続といいます)、配偶者控除などを利用して相続税を大幅に抑えることができます。

しかしこの後、配偶者が亡くなった時(二次相続といいます)には配偶者控除が利用できず、子どもたちの負担が大きくなってしまいます。

相続税に強い税理士であれば、その時の相続だけを見るのではなく、相続人の家族構成などから、二次相続の負担が大きくならないよう対策をとります。

チェックポイント④税務調査についてのサポートはあるか

相続税申告では、正しい申告ができていないと申告後に税務調査が入る可能性があります。

このリスクをグッと低くするのが、税理士だけに認められた権利である「書面添付制度」です。

相続税申告書に書面を添付することで、税理士が専門家として「この申告書は適正です」とお墨付きを与えることができます。

しかし税理士の責任が重くなるため、相続税申告に自信がない税理士は利用を避ける傾向があります

つまり申告書に書面添付制度を利用している税理士は、相続税に強い税理士といえるでしょう。

気になる税理士報酬の相場は?

相続税申告の税理士報酬相場

相続税申告における一般的な税理士報酬は0.5〜1%といわれています。

例えば遺産総額が1億円の場合の税理士報酬相場は、50〜100万円です。

税理士報酬の「加算報酬」とは

遺産総額が同じだったとしても、比較的簡単な相続もあれば、複雑で難易度の高い相続もあります。そのため一般的に、相続の内容によって税理士報酬に加算する「加算報酬」を設けています。

例えば、

土地(1利用区分につき)

非上場株式(1社につき)

相続人が複数(2名以上の場合)

などです。

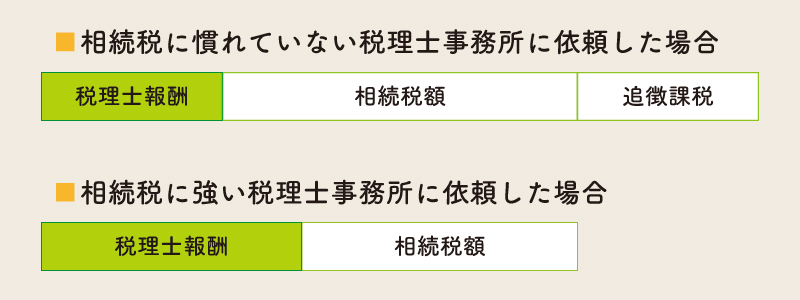

税理士報酬は相続税額と合わせて判断

税理士報酬が相場の範囲内の税理士事務所と、税理士報酬が安い税理士事務所では、一見、税理士報酬が安い税理士事務所に依頼した方がお得に思えるかもしれません。

しかし税理士報酬が安すぎる税理士事務所は相続税申告に精通していない可能性があり、適切な節税対策ができず相続税額が高くなる傾向にあります。

また相続税申告の内容に不備があると、追徴課税で余計なお金を払うことになる場合もあります。

税理士報酬だけで「高い」「安い」と判断せず、最終的な相続税の納税額と合わせて総合的に判断することが重要です。

追加報酬や成功報酬に注意

相続税申告の費用については、多くの税理士事務所でホームページに料金表を公開しています。

一方、税理士事務所の中には料金表を公開せず「応相談」としか書いていない場合や、加算報酬などの説明がなく、ざっくりと「相続税額の1%」としか書いていない場合があります。

こうしたケースでは、後から「追加報酬」や「成功報酬」といった名目で、不明瞭な料金を請求される場合があるので注意が必要です。

・基本報酬で対応してくれる範囲

・加算請求の具体的な内容

をしっかり確認しておきましょう。

特に難易度の高い土地の評価や、名義預金(孫や子名義の預金)がある場合の料金がどうなるのかも重要な確認ポイントです。

京都あんしん相続相談室の料金面での強み

京都あんしん相続相談室の相続税申告サポート費用は、

基本料金+該当する場合に必ず発生するもの+選択できるサポートです。

基本料金は、遺産総額を金額に応じた段階にわけて、段階ごとに報酬額を定めているので、自分の遺産総額から該当する基本料金がすぐにわかるようになっています。

「該当する場合に必ず発生するもの」は、いわゆる加算料金です。

土地や非上場株式など内容がしっかりと明記されており、この内容に該当するものがなければ、加算料金が請求されることはありません。

選択できるサポートには、資料収集の代行や相続人の調査、遺産分割協議書の作成などがあり、希望する場合のみ料金が発生します。

相続税申告は相続する財産や相続人の家族構成などで申告内容が変わり、比較的簡単に進められる場合もあれば、難易度が高く複雑になるケースもあります。

また「資料収集は自分でできる」という人もいれば、「手間も時間もかけられない」という人もいます。

京都あんしん相続相談室の料金設定は、こうしたそれぞれの相続税申告の事情に合わせて、柔軟に対応できる仕組みになっています。

相続税申告に関する無料相談実施中!

当事務所では、相続の専門家が親切丁寧にご相談に対応させていただきます。

初回の面談に限り、無料で相談に対応させていただきますので、是非ご利用ください。

予約受付専用ダイヤルは0120-548-850になります。

お気軽にご相談ください。

- 相続手続きトータルサポート(相続手続き+相続税申告)

- 相続税申告・納税

- 相続税の節税チェックリスト

- 相続税・贈与税改正のポイント

- 民法改正のポイント

- 相続税の仕組みと申告

- 課税対象財産

- 相続税評価額の算出

- 物納の手続き方法

- 延納の手続き方法

- 税務署がチェックしてくること

- 相続税がかかるか心配な方へ

- 相続税の計算方法

- 相続税の基礎控除/基礎控除を超えたら当事務所にお任せください

- 各種控除について

- 贈与税額控除

- 配偶者控除

- 未成年者控除

- 障害者控除

- 外国税額控除

- 相次相続控除

- 財産を把握し、評価する

- 宅地の評価(自分で使用している宅地)

- 借地・貸地

- 上場株式

- 取引相場のない株式

- 預貯金や公社債(金融資産)

- 生命保険・死亡退職金

- その他、相続財産

- 相続発生後の節税対策!これだけは押さえておきたい4つのポイント

- 相続税の申告書15種類と提出先

- 【相続財産別】相続税の申告に必要な書類一覧

- 申告期限が近づいている方へ

- 10ヶ月以内に相続税申告をしなかった場合どんなデメリットがあるの?

- 加算税、延滞税を納付する

- 相続税のQ&A

- 相続税申告で失敗しないためのポイント

- 相続税の失敗事例

- 税務署からの相続税についてのお尋ね/お知らせが届いた方へ

- 申告書を自分で作成したい方

- 税負担の軽減

- トータル税金対策とは

- 相続税の計算方法

- 相続税の相談は「相続専門の税理士」にすべき理由

- 相続財産とは

- 当相談室が相続税申告に強い理由

- 添付書類の内容で相続税の税務調査率が変わります!

- 相続税の申告を相続税に強い税理士に依頼するメリットとは?

- 相続税の計算方法は?相続専門の税理士が解説!

- 亡くなった方が現役世代だった方へ

- 【相続税の申告】相続税の計算方法

- 子供名義、孫名義の預金がある方へ

- 【相続税申告】相続税の申告・納付

- 【相続税申告】相続税申告に必要な書類

- 【相続税申告】延納と物納

- 【相続税申告】相続税の期限後申告

- 税務調査のご相談